انواع ریسک و تقسیم بندی ریسک ها

بی خبری انسان از اتفاقاتی که در آینده محقق خواهد شد، نتیجه بخش بودن انواع طرحها را با خطری پنهان روبهرو میسازد، از همین رو، ریسک را شاید بتوان احتمال بروز رویدادهای نامطلوب برای طرحهای در دست اجرا دانست.

ریسک چیست

بی خبری انسان از اتفاقاتی که در آینده محقق خواهد شد، نتیجه بخش بودن انواع طرحها را با خطری پنهان روبهرو میسازد، از همین رو، ریسک را شاید بتوان احتمال بروز رویدادهای نامطلوب برای طرحهای در دست اجرا دانست.

میتوان چنین نتیجه گرفت که آیندهنگری و خطر شناسی برای هر شخص یا سازمان در برگیرنده سه عامل زیر می باشد:

۱ - عمل یا اقدام بیش از یک نتیجه به بار آورد.

۲ - حصول هر یک از نتایج مقدور باشد.

۳ - حداقل یکی از نتایج ممکنالوقوع، در بر گیرنده پیامدهای نامطلوب باشد.

با توجه به همین مطلب، میتوان ریسک را عبارت از تهدیدی فرصت زا به امید دستیابی به یک یا چند موقعیت یا منفعت بر شمرد و مدیریت ریسک را برای فرصتهایی که به صورت اختیاری حادث شده، تلقی و آن را عبارت از شناسایی، تحلیل، تدبیر و برنامهریزی سیستماتیک برای مواجهه با آثار مخاطره آمیز و استقبال از اثرات مثبت تصمیمات و رویدادها دانست.

عناصر اصلی ریسک

تمامی اشکال ریسک، چه آنها بهعنوان ریسک سوداگرانه طبقه بندی شده باشند، چه بهعنوان ریسک خطرناک، شامل عناصر مشترکی هستند که شامل چهار عنصر ذیل است:

1- محتوا ؛ 2 – فعالیت؛ 3 – شرایط؛ 4 – پیامدها.

محتوا یعنی زمینه، وضعیت، یا محیطی که ریسک در آن منظور شده و مشخص کننده فعالیتها و شرایط مرتبط با آن وضعیت است. بهعبارت دیگر، محتوا نمایی از تمامی پیامدهای سنجیده شده فراهم میسازد. بدون تعیین یک محتوای مناسب، بهطور قطع نمیتوان تعیین نماید، کدامین فعالیتها، شرایط و پیامدها میبایست در تجزیه و تحلیل ریسک و فعالیتهای مدیریتی درنظرگرفته شوند. بنابراین، محتوا، مبنایی برای تمامی فعالیتهای بعدی مدیریت ریسک فراهم می کند. بعد از ایجاد یک محتوا، عناصر باقی مانده در ریسک بهطور مناسبی قابل بررسی هستند.

عنصر فعالیت یعنی عمل یا اتفاقی که باعث ریسک می شود. فعالیت، عنصر فعال ریسک است و می بایست با یک یا چندین شرط ویژه برای ظهور ریسک ترکیب شود. تمامی اشکال ریسک با یک فعالیت بهوجود می آیند؛ بدون فعالیت، امکان ریسک وجود ندارد. در حالیکه فعالیت، عنصر فعال ریسک است، شرایط تشکیل دهنده عنصر منفعل ریسک است. این شرایط تعیین کننده وضعیت جاری یا یک مجموعه از اوضاع و احوال است که میتواند به ریسک منجر شود.

شرایط، وقتی با یک فعالیت آغازگر خاص ترکیب می شود، می تواند یک مجموعه از پیامدها یا خروجی ها را تولید کند.

پیامدها، بهعنوان آخرین عنصر ریسک، نتایج یا اثرات بالقوه یک فعالیت در ترکیب با یک شرط یا شرایط خاص است.

انواع ریسک ها

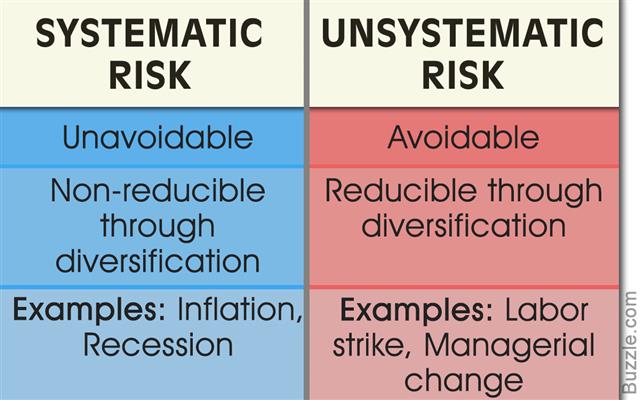

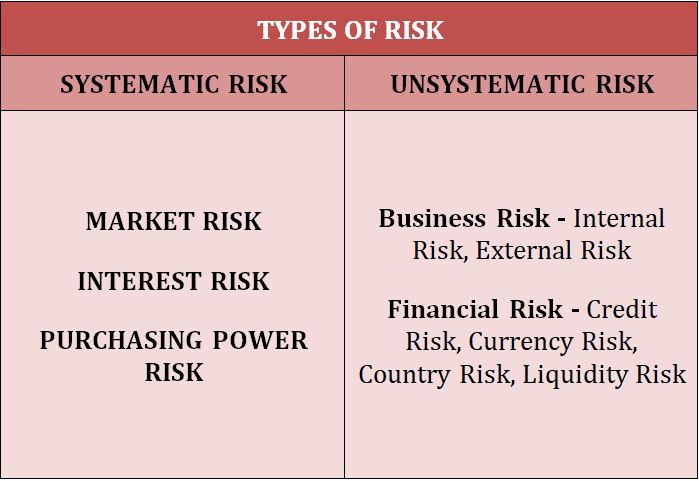

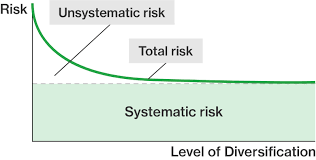

عموما به طور کلی ریسک ها به دو دسته اصلی تقسیم بندی می کنند:

ریسک های سیستماتیک

ریسک های غیر سیستماتیک

1- ریسک سیستماتیک (غیر قابل اجتناب – Systematic Risk) چیست ؟

مربوط به وقایع کلان اقتصادی، تحولات سیاسی و… بوده و مرتبط با صنعت یا شرکت خاصی نیست. بارزترین ویژگی این نوع از ریسک، غیر قابل پیش بینی بودن آن است زیرا مربوط به رخدادهای مهم و بزرگ در سطح کشور یا جهان میباشد که عموماً نتایج و تأثیرات نهایی این امور قابل پیشبینی و محاسبه نیستند.

ریسک سیستماتیک ناشی از تحولات کلی بازار و اقتصاد بوده و تنها مختص به شرکت خاصی نمیباشد به دیگر بیان ریسک سیستماتیک در اثر حرکتهای کلی بازار به وجود میآید.

ریسک سیستماتیک کاهش ناپذیر، غير قابل کنترل و تابع عوامل برون سازمانی و زائیده تغییرات اقتصادی، سیاسی، اجتماعی و محیط بازار سرمایه است و در برگیرنده ریسک های تورم، بازار و نرخ بهره است.

شرکتهایی که فروش آنها بسیار پرنوسان است، یا مانع مالی آنها در حد گستردهای از محل دریافت وام تامین شده است، یا رشد بسیار سریعی داشتهاند، یا نسبتهای جاری پایینی دارند و همچنین شرکتهای کوچک بیش از دیگران از ریسک سیستماتیک تاثیر میپذیرند.

نرخ تورم، بهره بانکی، سیاستهای اقتصادی و سیاسی، نرخ ارز و …، مواردی هستند که میتوانند به صورت مستقیم یا غیرمستقیم در سودآوری شرکت و در نتیجه قیمت سهام آن تاثیرگذار باشند. توجه کنید که کنترل این ریسکها در اختیار سرمایهگذار نبوده و به نوعی مربوط سیستم است.

1-1- ریسک بازار چیست؟ (Market Risk)

ریسک بازار عبارت است از تغییر در بازده که ناشی از نوسانات کلی بازار است.

در بین انواع ریسکها آشناترین ریسک است که به عنوان ریسک نوسانات بازار نیز شناخته میشود و سرمایهگذاران و معاملهگران در بورس بصورت روزانه با آن مواجه هستند.

این ریسک بیشتر در بازار سهام، آتی سکه، فارکس و سایر بازارهای با نوسانات بالا وجود دارد. نوسانات یک معیار برای ریسک است چون به رفتار و خلق و خوی سرمایهگذاران بستگی دارد و نه منطق

چون کسب سود فعالان بازار به بالا و پایین شدن قیمت بستگی دارد، نوسانات برای بازدهی یک امر حیاتی است و هرچقدر یک اوراق بهادار یا بازار با نوسانات بیشتری همراه باشد، احتمال بیشتری برای تغییر بزرگ در هر دو جهت (افزایش یا کاهش قیمت) وجود دارد.

همه اوراق بهادار در معرض ریسک بازار قرار دارند، اگرچه سهام عادی بیشتر تحت تأثیر این نوع ریسک است. این ریسک میتواند ناشی از عوامل متعددی از قبیل رکود، جنگ، تغییرات ساختاری در اقتصاد و تغییر در ترجیحات مشتریان است.

1-2- ریسک نرخ سود چیست؟ (Interest Rate Risk)

ریسک ناشی از نرخ سود مربوط به زمانی است که تغییر در نرخ سود باعث دگرگونی ارزش یک سرمایهگذاری گردد. این نوع ریسک معمولا روی اوراق مشارکت و اوراق بدهی بیشتر اثر میگذارد.

ریسک سیاسی (Political Risk)

ریسک سیاسی نوعی از ریسک مالی به حساب میآید که در آن، دولت یک کشور بصورت ناگهانی سیاستهای خود را تغییر دهد. این ریسک عامل بزرگیست که باعث کاهش سرمایهگذاری خارجی در کشورهای در حال توسعه و جهان سوم میشود.

ریسک تورمی

این نوع ریسک که تمامی اوراق بهادار را تحت تأثیر قرار میدهد عبارت است از ریسک قدرت خرید، یا کاهش قدرت خرید وجوه سرمایهگذاری شده.

این نوع ریسک با ریسک نوسان نرخ بهره مرتبط است، برای اینکه نرخ بهره معمولاً در اثر افزایش تورم افزایش مییابد. علت این است که قرض دهندگان بهمنظور جبران ضرر ناشی از قدرت خرید، سعی میکنند نرخ بهره را افزایش دهند.

2- ریسک غیر سیستماتیک (قابل اجتناب – Unsystematic Risk) چیست ؟

به آن دسته از ریسکهایی که بتوان با استفاده از برخی روشها از آنها اجتناب کرد، ریسکهای غیر سیستماتیک یا قابل اجتناب میگویند. مثلا در بازار سرمایه (بورس)، این ریسکها معمولا به عوامل کلان اقتصادی وابسته نبوده و ناشی از خصوصیات خاص شرکتها هستند. برای مثال، اگر شرکتی که سهامش را خریدهاید مدیریت ضعیفی داشته باشد یا توان رقابت با سایر شرکتها را نداشته باشد، ریسکهای حاصله، ریسک غیر سیستماتیک است. این ریسکها اغلب منشأ درونی دارند و علت بروز آن، به داخل شرکتها مربوط است.

ریسک غیر سیستماتیک ریسکی است که ناشی از خصوصیات خاص شرکت از جمله نوع محصول، ساختار سرمایه سهامداران عمده و غیره می باشد.

2-1 - ریسک مالی:

به مجموعه خطراتی که به طور مستقیم سودآوری بنگاههای مالی را با مشکلات جدی مواجه خواهند کرد، گفته شده و میتوان آنها را در قالبهای زیر دستهبندی کرد:

۱ - ریسک اعتباری: به احتمال عدم ایفای به موقع تعهدات مالی مشتریان (به هر دلیل) اطلاق میشود.

۲ - ریسک بازار: به احتمال اشتباه در محاسبه و برآورد نوسانات شاخصهای اصلی بازار (مانند نرخ سود، نرخ ارز و قیمت سهام) گفته میشود.

۳ - ریسک سرمایه : منابع سرمایه نقش بسزایی در ایجاد ثبات و حفظ سلامت بنگاههای مالی داشته و احتمال بروز هرگونه تغییرات در منابع موجود یا جذب منابع جدید در قالب ریسک سرمایه قابل بحث و بررسی است.

۲ - ریسکهای غیر مالی: به هر خطری که در قالب ریسک مالی قابل تعریف نباشد (مانند ریسک مدیریت، ریسک صنعت، ریسک عملیاتی و ریسک قوانین) گفته میشود.

2-2- ریسک تجاری (Business Risk) چیست؟

ریسک تجاری با ریسک کسب و کار، بعنوان ریسک خاص یک صنعت با شرکت بیان میشود، به طور مثال، نو آوری های تکنولوژیکی طراحی محصول و بازاریابی، در واقع ریسک تجاری عدم قطعیت درآمدهای شرکت به دلیل تغییر شرایط صنعت می باشد. محاسبه این ریسک از نسبت انحراف معیار سود عملیاتی بر میانگین آن محاسبه می شود. تصور کنید سهام یک شرکت خودروسازی داخلی را خریداری کردهاید و پس از مدتی دولت تعرفه واردات خودروهای خارجی را کاهش دهد. در این صورت رقابت برای خودروسازان داخلی سختتر شده و احتمالا کاهش فروش محصولات آنها باعث کاهش سودآوری این شرکتها نیز خواهد شد.

تصور کنید سهام یک شرکت خودروسازی داخلی را خریداری کردهاید و پس از مدتی دولت تعرفه واردات خودروهای خارجی را کاهش دهد. در این صورت رقابت برای خودروسازان داخلی سختتر شده و احتمالا کاهش فروش محصولات آنها باعث کاهش سودآوری این شرکتها نیز خواهد شد. به این نوع ریسک که در واقع متوجه صنعت خاصی است و برای هر صنعت میتواند متفاوت باشد، ریسک تجاری می گویند.

به این نوع ریسک که در واقع متوجه صنعت خاصی است و برای هر صنعت میتواند متفاوت باشد، ریسک تجاری می گویند.

منابع:

دنیای اقتصاد

پارس لرن

سایت بورسینس